Korte termijn leningen: een snelle oplossing voor financiële behoeften

Het leven zit vol onverwachte wendingen en soms hebben we snel extra financiële middelen nodig om tegemoet te komen aan urgente uitgaven. In dergelijke situaties kunnen korte termijn leningen een handige oplossing bieden. Deze leningen zijn ontworpen om snel en gemakkelijk toegang te krijgen tot een klein bedrag, dat binnen een korte periode moet worden terugbetaald.

Een van de belangrijkste voordelen van korte termijn leningen is de eenvoudige aanvraagprocedure. In vergelijking met traditionele bankleningen zijn de vereisten vaak minder streng en is het papierwerk minimaal. Dit betekent dat u snel kunt handelen en binnen no-time over het benodigde geld kunt beschikken.

Een ander voordeel van korte termijn leningen is de flexibiliteit. U kunt zelf bepalen hoeveel geld u wilt lenen, afhankelijk van uw behoeften en mogelijkheden. Of het nu gaat om het betalen van onverwachte medische kosten, reparaties aan uw auto of gewoon om tijdelijk wat extra financiële ruimte te creëren, deze leningen kunnen u helpen om snel weer op de been te komen.

Bij het afsluiten van een korte termijn lening is het echter belangrijk om verantwoordelijkheid te nemen en bewust te zijn van de terugbetalingsvoorwaarden. Omdat deze leningen meestal een hoger rentepercentage hebben dan traditionele bankleningen, is het cruciaal om een duidelijk beeld te hebben van uw financiële situatie en ervoor te zorgen dat u in staat bent om de lening op tijd terug te betalen.

Gelukkig zijn er tal van betrouwbare kredietverstrekkers die korte termijn leningen aanbieden. Het is essentieel om samen te werken met gerenommeerde en erkende instellingen om ervoor te zorgen dat u een eerlijke en transparante leningovereenkomst aangaat. Neem de tijd om verschillende opties te vergelijken, rentetarieven te onderzoeken en de voorwaarden zorgvuldig door te nemen voordat u een definitieve beslissing neemt.

Korte termijn leningen kunnen een waardevol hulpmiddel zijn voor mensen die snel extra financiële steun nodig hebben. Met hun eenvoudige aanvraagproces, snelle goedkeuring en flexibele voorwaarden bieden ze een praktische oplossing voor onvoorziene uitgaven. Onthoud echter altijd dat verantwoord lenen essentieel is en dat u zich bewust moet zijn van uw financiële mogelijkheden voordat u een lening afsluit.

Als u overweegt om een korte termijn lening af te sluiten, raden we u aan om contact op te nemen met betrouwbare kredietverstrekkers die ervaring hebben in het verstrekken van dergelijke leningen. Zij kunnen u helpen bij het maken van weloverwogen beslissingen en ervoor zorgen dat uw financiële behoeften worden vervuld op een verantwoorde en veilige manier.

8 Veelgestelde Vragen over Korte Termijn Lenen in België

- Wat is een korte termijn lening?

- Waarom zou ik een korte termijn lening afsluiten?

- Wat zijn de voorwaarden voor het aangaan van een korte termijn lening?

- Hoeveel rente betaal ik op een korte termijn lening?

- Hoe lang duurt het voordat ik mijn geld ontvang na het afsluiten van een korte termijn lening?

- Welke documentatie moet ik aanleveren om een korte termijn lening te verkrijgen?

- Zijn er bijkomende kosten verbonden aan het afsluiten van een korte termijn lening?

- Is er verschil tussen de rentepercentages die worden geboden voor particuliere en zakelijke (bedrijfs)kredietverstrekkers bij het afsluiten van een korte termijn lening?

Wat is een korte termijn lening?

Een korte termijn lening is een financieel product dat specifiek is ontworpen voor mensen die snel extra geld nodig hebben en in staat zijn om het geleende bedrag binnen een relatief korte periode terug te betalen. Deze leningen worden meestal gebruikt om onverwachte uitgaven of tijdelijke financiële tekorten op te vangen.

Het kenmerkende aspect van een korte termijn lening is de snelle toegang tot het geleende bedrag. In tegenstelling tot traditionele bankleningen, waarbij het aanvraagproces vaak langdurig en tijdrovend is, kunnen korte termijn leningen vaak binnen enkele uren of zelfs minuten worden goedgekeurd. Dit maakt ze ideaal voor situaties waarin snelheid van essentieel belang is.

De bedragen die kunnen worden geleend bij korte termijn leningen zijn over het algemeen relatief klein, variërend van enkele honderden tot enkele duizenden euro’s. Het exacte bedrag dat u kunt lenen, hangt af van de specifieke kredietverstrekker en uw individuele financiële situatie.

Een ander belangrijk aspect van korte termijn leningen is de terugbetalingstermijn. In tegenstelling tot langlopende leningen, zoals hypotheken of autoleningen, moeten deze leningen meestal binnen een paar weken tot maanden worden terugbetaald. Dit betekent dat u snel weer schuldenvrij bent en niet langdurig gebonden bent aan een aflossingsplan.

Het rentepercentage op korte termijn leningen kan hoger zijn dan bij traditionele bankleningen, vanwege het snelle karakter en het beperkte risico voor de kredietverstrekker. Het is daarom belangrijk om zorgvuldig te overwegen of u in staat bent om de lening binnen de afgesproken termijn terug te betalen en of de kosten opwegen tegen de voordelen van het lenen van het geld.

Korte termijn leningen kunnen een nuttige financiële oplossing zijn voor mensen die snel extra geld nodig hebben. Ze bieden snelle toegang tot liquide middelen en flexibele terugbetalingsopties. Het is echter essentieel om verantwoordelijkheid te nemen bij het aangaan van een lening en ervoor te zorgen dat u de financiële middelen heeft om deze tijdig terug te betalen.

Waarom zou ik een korte termijn lening afsluiten?

Er zijn verschillende redenen waarom mensen ervoor kiezen om een korte termijn lening af te sluiten. Hier zijn enkele mogelijke scenario’s waarin een korte termijn lening nuttig kan zijn:

- Onverwachte uitgaven: Het leven zit vol verrassingen en soms kunnen er onvoorziene kosten opduiken, zoals medische rekeningen, reparaties aan huis of auto, of andere dringende uitgaven. Een korte termijn lening kan u helpen om snel aan het benodigde geld te komen en deze onverwachte kosten te dekken.

- Tijdelijke liquiditeitsbehoefte: Soms kunnen er situaties ontstaan waarin u tijdelijk wat extra financiële ruimte nodig heeft. Dit kan bijvoorbeeld het geval zijn wanneer u wacht op een salarisbetaling, maar al wel directe uitgaven moet doen. Een korte termijn lening kan u helpen om deze tijdelijke liquiditeitsbehoefte op te vangen.

- Kans grijpen: Soms doet zich een unieke kans voor die u niet wilt missen, zoals het aankopen van een beperkt beschikbaar product of het boeken van een voordelige vakantiedeal. In dergelijke gevallen kan een korte termijn lening u in staat stellen om snel over het benodigde geld te beschikken en deze kans te grijpen.

- Verbetering van de kredietgeschiedenis: Als u uw kredietgeschiedenis wilt verbeteren of uw credit score wilt verhogen, kan het afsluiten van een kleine korte termijn lening en deze op tijd terugbetalen een positief effect hebben op uw kredietprofiel.

Het is echter belangrijk om te benadrukken dat het afsluiten van een lening altijd gepaard gaat met verantwoordelijkheid. Voordat u besluit om een korte termijn lening af te sluiten, is het essentieel om uw financiële situatie zorgvuldig te evalueren en ervoor te zorgen dat u in staat bent om de lening binnen de afgesproken termijn terug te betalen. Het niet naleven van de terugbetalingsvoorwaarden kan leiden tot financiële problemen en negatieve gevolgen voor uw kredietwaardigheid.

Daarom is het raadzaam om alleen een korte termijn lening af te sluiten als u een duidelijk plan heeft voor de terugbetaling en als u samenwerkt met betrouwbare kredietverstrekkers die transparant zijn over de kosten en voorwaarden van de lening.

Wat zijn de voorwaarden voor het aangaan van een korte termijn lening?

De voorwaarden voor het aangaan van een korte termijn lening kunnen variëren afhankelijk van de specifieke kredietverstrekker en het type lening. Over het algemeen zijn er echter enkele veelvoorkomende criteria waaraan u moet voldoen:

- Leeftijd: U moet meestal minimaal 18 jaar oud zijn om in aanmerking te komen voor een korte termijn lening.

- Inkomstenbron: U moet een regelmatige inkomstenbron hebben, zoals een vast dienstverband, zelfstandig ondernemerschap of een uitkering. Dit is om ervoor te zorgen dat u in staat bent om de lening terug te betalen binnen de gestelde termijn.

- Identificatie: U moet in het bezit zijn van geldige identificatiedocumenten, zoals een identiteitskaart of paspoort, om uw identiteit te verifiëren.

- Bankrekening: De meeste kredietverstrekkers vereisen dat u een actieve bankrekening heeft waarop zij de lening kunnen storten en waarvan zij de terugbetaling kunnen innen.

- Kredietwaardigheid: Hoewel korte termijn leningen vaak toegankelijker zijn dan traditionele bankleningen, kan uw kredietwaardigheid nog steeds een rol spelen bij de goedkeuring van uw aanvraag. Sommige kredietverstrekkers voeren mogelijk een controle uit op uw kredietgeschiedenis voordat ze beslissen of ze u al dan niet een lening willen verstrekken.

Het is belangrijk op te merken dat deze voorwaarden algemeen zijn en kunnen variëren afhankelijk van de specifieke kredietverstrekker. Het is raadzaam om de voorwaarden van verschillende kredietverstrekkers te vergelijken voordat u een definitieve beslissing neemt. Door dit te doen, kunt u ervoor zorgen dat u een lening afsluit die het beste past bij uw financiële behoeften en mogelijkheden.

Hoeveel rente betaal ik op een korte termijn lening?

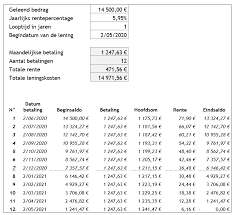

De rente op een korte termijn lening kan variëren, afhankelijk van verschillende factoren, zoals de kredietverstrekker, het geleende bedrag, de looptijd van de lening en uw persoonlijke financiële situatie. Over het algemeen hebben korte termijn leningen een hoger rentepercentage dan traditionele bankleningen, omdat ze bedoeld zijn om snel toegang te bieden tot contant geld.

Het is belangrijk om te begrijpen dat rentetarieven kunnen verschillen tussen verschillende kredietverstrekkers. Daarom is het raadzaam om verschillende aanbieders te vergelijken voordat u een definitieve beslissing neemt. Door verschillende offertes aan te vragen en de voorwaarden zorgvuldig door te nemen, kunt u een beter inzicht krijgen in de rente die u kunt verwachten.

Daarnaast kan uw persoonlijke financiële situatie van invloed zijn op het rentepercentage dat u wordt aangeboden. Kredietverstrekkers beoordelen vaak uw kredietwaardigheid en betalingsgeschiedenis om het risico van de lening vast te stellen. Als u een goede kredietgeschiedenis heeft en als betrouwbaar wordt beschouwd, kunt u mogelijk een gunstiger rentetarief krijgen.

Het is altijd verstandig om alle kosten en voorwaarden van een lening volledig te begrijpen voordat u akkoord gaat met de overeenkomst. Zorg ervoor dat u duidelijkheid heeft over het rentepercentage, eventuele bijkomende kosten en de totale kosten van de lening. Dit zal u helpen om een weloverwogen beslissing te nemen en ervoor te zorgen dat u de lening kunt terugbetalen binnen de afgesproken termijn.

Het is raadzaam om contact op te nemen met verschillende kredietverstrekkers en hun rentetarieven te vergelijken voordat u een definitieve keuze maakt. Op die manier kunt u ervoor zorgen dat u de meest gunstige rente krijgt die past bij uw financiële situatie en behoeften.

Hoe lang duurt het voordat ik mijn geld ontvang na het afsluiten van een korte termijn lening?

De tijd die nodig is voordat u het geld ontvangt na het afsluiten van een korte termijn lening kan variëren, afhankelijk van de kredietverstrekker en de specifieke omstandigheden. Over het algemeen streven kredietverstrekkers er echter naar om het geld zo snel mogelijk op uw rekening te storten.

In veel gevallen kunt u verwachten dat het geld binnen één tot enkele werkdagen op uw rekening staat. Dit is echter afhankelijk van verschillende factoren, waaronder de verwerkingstijd van de kredietverstrekker, eventuele verificatieprocessen en de snelheid waarmee uw bank transacties verwerkt.

Het is belangrijk om te onthouden dat sommige kredietverstrekkers ook dezelfde dag of zelfs binnen enkele uren betalingen kunnen verrichten. Dit kan vooral handig zijn als u dringend geld nodig heeft. Het is raadzaam om bij het aanvragen van een lening bij de kredietverstrekker na te gaan welke doorlooptijden zij hanteren voor het overmaken van het geld.

Daarnaast kunnen bepaalde factoren invloed hebben op de snelheid waarmee u het geld ontvangt. Bijvoorbeeld, als u alle benodigde documenten en informatie correct en volledig aanlevert bij uw aanvraag, kan dit helpen om het proces sneller te laten verlopen.

Het is altijd verstandig om vooraf contact op te nemen met de kredietverstrekker en hun doorlooptijden te bespreken voordat u een lening afsluit. Op die manier heeft u een duidelijk idee van wanneer u het geld kunt verwachten en kunt u uw financiële planning dienovereenkomstig aanpassen.

Welke documentatie moet ik aanleveren om een korte termijn lening te verkrijgen?

Om een korte termijn lening aan te vragen, moet u meestal een aantal documenten verstrekken om uw identiteit en financiële situatie te verifiëren. Hoewel de exacte vereisten kunnen verschillen tussen kredietverstrekkers, zijn hier enkele veelvoorkomende documenten die u mogelijk moet aanleveren:

- Identiteitsbewijs: Een geldig identiteitsbewijs, zoals een paspoort, identiteitskaart of rijbewijs, om uw identiteit te bevestigen.

- Bewijs van inkomen: Om uw financiële draagkracht aan te tonen, kan de kredietverstrekker vragen om bewijs van inkomen. Dit kan salarisstroken, bankafschriften of belastingaangiften omvatten.

- Werkgeversverklaring: In sommige gevallen kan een werkgeversverklaring worden gevraagd om uw dienstverband en inkomstenbron te verifiëren.

- Bankafschriften: Het verstrekken van recente bankafschriften kan helpen bij het beoordelen van uw financiële stabiliteit en het controleren van uw inkomsten- en uitgavenpatroon.

- Adresbewijs: Een recente energierekening, huurcontract of officieel document waarop uw naam en adres staan vermeld, kan worden gevraagd als bewijs van woonadres.

- Schuldenoverzicht: Sommige kredietverstrekkers kunnen vragen naar een overzicht van uw bestaande schulden en leningen om een volledig beeld te krijgen van uw financiële verplichtingen.

Houd er rekening mee dat dit algemene richtlijnen zijn en dat de exacte documentatievereisten kunnen variëren afhankelijk van de kredietverstrekker en het type lening dat u aanvraagt. Het is altijd raadzaam om rechtstreeks contact op te nemen met de kredietverstrekker om specifieke informatie te verkrijgen over welke documenten zij nodig hebben voor uw leningsaanvraag.

Zijn er bijkomende kosten verbonden aan het afsluiten van een korte termijn lening?

Ja, er kunnen bijkomende kosten verbonden zijn aan het afsluiten van een korte termijn lening. Het is belangrijk om te begrijpen dat leningverstrekkers vaak rente en andere vergoedingen in rekening brengen om hun diensten aan te bieden.

De belangrijkste kosten die u kunt tegenkomen bij het afsluiten van een korte termijn lening zijn:

- Rente: Dit is de vergoeding die u betaalt voor het lenen van geld. De rente wordt meestal uitgedrukt als een jaarlijks percentage (het jaarlijkse kostenpercentage of JKP) en kan variëren afhankelijk van de kredietverstrekker, het geleende bedrag en de looptijd van de lening. Het is belangrijk om de rentetarieven te vergelijken voordat u een lening afsluit, zodat u een idee heeft van de totale kosten.

- Administratiekosten: Sommige kredietverstrekkers kunnen administratiekosten in rekening brengen voor het verwerken van uw leningsaanvraag. Deze kosten kunnen variëren en moeten worden opgenomen in uw overwegingen bij het bepalen van de totale kosten van de lening.

- Late betalingskosten: Als u niet op tijd aan uw betalingsverplichtingen voldoet, kunnen er late betalingskosten in rekening worden gebracht. Het is essentieel om de terugbetalingsvoorwaarden zorgvuldig door te nemen voordat u een lening afsluit en ervoor te zorgen dat u zich bewust bent van eventuele extra kosten die kunnen ontstaan als gevolg van een vertraagde betaling.

Het is belangrijk om te benadrukken dat de kosten en voorwaarden van korte termijn leningen kunnen variëren afhankelijk van de kredietverstrekker. Het is altijd verstandig om verschillende leningopties te vergelijken en de voorwaarden grondig door te nemen voordat u een definitieve beslissing neemt. Door dit te doen, kunt u ervoor zorgen dat u volledig op de hoogte bent van alle kosten die gepaard gaan met het afsluiten van een korte termijn lening en kunt u een weloverwogen beslissing nemen die past bij uw financiële situatie.

Is er verschil tussen de rentepercentages die worden geboden voor particuliere en zakelijke (bedrijfs)kredietverstrekkers bij het afsluiten van een korte termijn lening?

Ja, er kan verschil zijn tussen de rentepercentages die worden geboden door particuliere en zakelijke kredietverstrekkers bij het afsluiten van een korte termijn lening.

Bij particuliere kredietverstrekkers zijn de rentepercentages over het algemeen hoger dan bij traditionele banken. Dit komt doordat particuliere kredietverstrekkers vaak leningen verstrekken aan mensen met een minder gunstige kredietgeschiedenis of zonder vaste baan. Het risico dat zij nemen is dus groter, wat resulteert in hogere rentetarieven om dit risico te compenseren.

Aan de andere kant bieden zakelijke (bedrijfs)kredietverstrekkers vaak leningen aan bedrijven en ondernemers. Deze leningen kunnen variëren van startkapitaal voor nieuwe bedrijven tot werkkapitaal voor bestaande ondernemingen. Zakelijke leningen hebben meestal lagere rentetarieven dan particuliere leningen, omdat ze worden verstrekt aan entiteiten die als minder risicovol worden beschouwd dan individuele consumenten.

Het exacte rentepercentage dat wordt aangeboden, kan echter variëren afhankelijk van verschillende factoren, zoals de financiële gezondheid van het bedrijf, de looptijd van de lening en het type zekerheid dat wordt geboden. Het is belangrijk om verschillende aanbieders te vergelijken en hun rentetarieven en voorwaarden zorgvuldig te onderzoeken voordat u een definitieve beslissing neemt.

Het is ook vermeldenswaard dat de rentepercentages op korte termijn leningen over het algemeen hoger zijn dan die op langere termijn leningen. Dit komt omdat korte termijn leningen een snelle financieringsoplossing bieden en het risico voor de kredietverstrekker groter kan zijn vanwege de kortere terugbetalingstermijn.

Het is altijd verstandig om advies in te winnen bij financiële experts en professionals voordat u een lening afsluit, zowel particulier als zakelijk. Zij kunnen u helpen bij het begrijpen van de rentestructuur, de voorwaarden en het vinden van de beste optie die past bij uw specifieke behoeften en financiële situatie.