Alles wat u moet weten over het berekenen van een lening

Als u overweegt om een lening af te sluiten, is het belangrijk om de totale kosten en terugbetalingsvoorwaarden goed te begrijpen. Het berekenen van een lening kan u helpen om inzicht te krijgen in hoeveel u maandelijks moet aflossen en wat de totale kosten zullen zijn.

Belangrijke factoren bij het berekenen van een lening

Er zijn verschillende factoren waarmee rekening moet worden gehouden bij het berekenen van een lening:

- Hoofdsom: Dit is het bedrag dat u leent.

- Rentevoet: De rentevoet bepaalt hoeveel rente u betaalt over de hoofdsom. Het is belangrijk om te weten of de rentevoet vast of variabel is.

- Looptijd: Dit is de periode waarin u de lening terugbetaalt. Een langere looptijd kan leiden tot lagere maandelijkse aflossingen, maar hogere totale kosten door rente.

- Aflossingsmethode: Er zijn verschillende manieren om af te lossen, zoals annuïtair (vaste maandelijkse bedragen) of lineair (vaste aflossingen).

Hoe kunt u een lening berekenen?

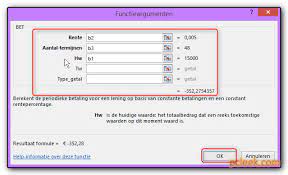

Er zijn online tools en rekenmachines beschikbaar die u kunnen helpen bij het berekenen van uw lening. U voert eenvoudig de benodigde gegevens in, zoals de hoofdsom, rentevoet en looptijd, en de calculator geeft u een overzicht van uw maandelijkse aflossingen en totale kosten.

Het is verstandig om verschillende scenario’s te bekijken door te spelen met verschillende looptijden en rentevoeten. Zo kunt u zien welke optie het beste past bij uw financiële situatie en doelen.

Besluit

Het correct berekenen van een lening is essentieel voor een gezonde financiële planning. Door inzicht te hebben in uw maandelijkse verplichtingen en totale kosten, kunt u weloverwogen beslissingen nemen bij het afsluiten van een lening. Neem de tijd om goed te calculeren en laat uzelf niet verrassen door verborgen kosten!

6 Essentiële Tips voor het Berekenen van een Lening in België

- Bepaal hoeveel je wilt lenen en voor welke periode.

- Vergelijk verschillende kredietverstrekkers om de beste rentevoet te vinden.

- Let op bijkomende kosten zoals dossierkosten en verzekeringen.

- Controleer of je in aanmerking komt voor eventuele kortingen of premies.

- Lees grondig de voorwaarden van de lening en vraag om verduidelijking indien nodig.

- Zorg ervoor dat je de lening kan terugbetalen volgens het afgesproken schema.

Bepaal hoeveel je wilt lenen en voor welke periode.

Het is van essentieel belang om bij het berekenen van een lening eerst te bepalen hoeveel geld u precies wilt lenen en voor welke periode u de lening wilt aflossen. Door een duidelijk beeld te hebben van het gewenste leenbedrag en de looptijd, kunt u nauwkeuriger berekenen wat uw maandelijkse aflossingen zullen zijn en wat de totale kosten van de lening zullen zijn. Het is verstandig om realistisch te blijven en alleen te lenen wat u daadwerkelijk nodig heeft en comfortabel kunt terugbetalen binnen de gekozen periode.

Vergelijk verschillende kredietverstrekkers om de beste rentevoet te vinden.

Een belangrijke tip bij het berekenen van een lening is om verschillende kredietverstrekkers te vergelijken om de beste rentevoet te vinden. Door offertes en voorwaarden van diverse aanbieders te vergelijken, kunt u een weloverwogen beslissing maken en de lening kiezen die het beste aansluit bij uw financiële behoeften. Het vinden van de beste rentevoet kan u helpen om op lange termijn geld te besparen en de totale kosten van uw lening te verlagen. Het loont dus zeker de moeite om wat tijd te investeren in het vergelijken van kredietverstrekkers voordat u een definitieve keuze maakt.

Let op bijkomende kosten zoals dossierkosten en verzekeringen.

Bij het berekenen van een lening is het belangrijk om rekening te houden met bijkomende kosten, zoals dossierkosten en verzekeringen. Deze extra kosten kunnen een aanzienlijke invloed hebben op de totale leningkosten en de maandelijkse aflossingen. Door deze kosten mee te nemen in uw berekening, krijgt u een realistisch beeld van wat de lening daadwerkelijk zal kosten en kunt u beter inschatten of deze financiële verplichting binnen uw budget past. Het is dus raadzaam om niet alleen naar de hoofdsom en rentevoet te kijken, maar ook naar alle mogelijke bijkomende kosten die bij de lening komen kijken.

Controleer of je in aanmerking komt voor eventuele kortingen of premies.

Het is verstandig om te controleren of je in aanmerking komt voor eventuele kortingen of premies bij het berekenen van een lening. Sommige kredietverstrekkers bieden speciale kortingen aan voor bepaalde doelgroepen, zoals studenten, senioren of klanten met een uitstekende kredietgeschiedenis. Door te profiteren van deze kortingen kun je mogelijk de totale kosten van je lening verlagen en dus geld besparen op de lange termijn. Het loont dus zeker de moeite om na te gaan of er voor jou speciale aanbiedingen beschikbaar zijn voordat je een definitieve beslissing neemt over het afsluiten van een lening.

Lees grondig de voorwaarden van de lening en vraag om verduidelijking indien nodig.

Het is van groot belang om de voorwaarden van de lening zorgvuldig door te nemen en om verduidelijking te vragen indien nodig. Door de voorwaarden grondig te lezen, krijgt u een duidelijk beeld van de verplichtingen en kosten die gepaard gaan met de lening. Als er iets niet duidelijk is, aarzel dan niet om om opheldering te vragen bij de kredietverstrekker. Zo voorkomt u verrassingen en kunt u met volledige kennis van zaken beslissen of de lening geschikt is voor uw situatie. Het is altijd verstandig om geen enkel detail over het hoofd te zien wanneer het gaat om financiële verplichtingen.

Zorg ervoor dat je de lening kan terugbetalen volgens het afgesproken schema.

Het is van cruciaal belang om ervoor te zorgen dat je in staat bent om de lening terug te betalen volgens het afgesproken schema. Door realistisch te zijn over je financiële situatie en ervoor te zorgen dat de maandelijkse aflossingen binnen je budget passen, voorkom je onnodige stress en financiële problemen in de toekomst. Het naleven van het afgesproken terugbetalingsplan is essentieel om op een verantwoorde manier gebruik te maken van een lening en zo financiële stabiliteit te behouden.