Afbetaling Lening Berekenen – Alles Wat U Moet Weten

Als u overweegt om een lening af te sluiten, is het essentieel om te begrijpen hoe de afbetaling van die lening zal verlopen. Het berekenen van de afbetaling van een lening kan u helpen bij het plannen van uw financiën en het nemen van weloverwogen beslissingen. Hier is alles wat u moet weten over het berekenen van de afbetaling van een lening.

Wat is Afbetaling?

De afbetaling van een lening verwijst naar het terugbetalen van geleend geld aan de kredietverstrekker, meestal in termijnen over een bepaalde periode. Elke termijn bestaat uit zowel rente als kapitaalaflossing, waardoor u geleidelijk aan de volledige lening terugbetaalt.

Hoe Wordt de Afbetaling Berekend?

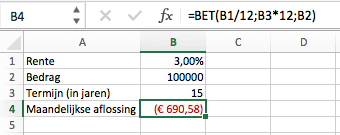

De afbetaling van een lening kan worden berekend met behulp van een formule waarin rekening wordt gehouden met factoren zoals het leenbedrag, de rentevoet en de looptijd van de lening. Door deze factoren te combineren, kunt u de maandelijkse aflossingen bepalen die nodig zijn om de lening terug te betalen binnen de vastgestelde periode.

Waarom is Afbetalingsberekening Belangrijk?

Het berekenen van de afbetaling van een lening is belangrijk omdat het u inzicht geeft in hoeveel geld u maandelijks moet reserveren voor uw leningaflossingen. Door vooraf te weten wat uw aflossingsverplichtingen zullen zijn, kunt u uw budget beter beheren en voorkomen dat u in financiële problemen komt.

Hoe Kan Ik Mijn Afbetalingsplan Optimaliseren?

Om uw afbetalingsplan te optimaliseren, kunt u overwegen om extra betalingen te doen wanneer mogelijk. Door extra geld toe te wijzen aan uw leningaflossingen, kunt u de totale kosten van de lening verminderen en mogelijk sneller schuldenvrij worden.

Besluit

Het berekenen van de afbetaling van een lening is een cruciale stap bij het aangaan van financiële verplichtingen. Door goed geïnformeerd te zijn over uw aflossingsverplichtingen, kunt u controle houden over uw financiën en op weg gaan naar een gezonde financiële toekomst.

Veelgestelde Vragen over het Berekenen van Leningafbetalingen

- Hoe kan ik de afbetaling van mijn lening berekenen?

- Wat is het verschil tussen kapitaalaflossing en rente bij leningafbetaling?

- Kan de aflossingsperiode van een lening worden aangepast?

- Wat gebeurt er als ik een termijn van mijn lening niet op tijd betaal?

- Zijn er kosten verbonden aan vervroegde aflossing van een lening?

- Hoe beïnvloedt de rentevoet de maandelijkse afbetalingen van een lening?

- Is het mogelijk om extra betalingen te doen om de totale kosten van een lening te verlagen?

- Wat zijn de gevolgen als ik mijn lening niet op tijd kan afbetalen?

Hoe kan ik de afbetaling van mijn lening berekenen?

Als u zich afvraagt hoe u de afbetaling van uw lening kunt berekenen, is het belangrijk om te weten dat dit proces afhangt van verschillende factoren, zoals het geleende bedrag, de rentevoet en de looptijd van de lening. Om de afbetaling van uw lening te berekenen, kunt u gebruikmaken van online tools en rekenmachines die specifiek zijn ontworpen voor dit doel. Door deze gegevens in te voeren, krijgt u een overzicht van de maandelijkse aflossingen die nodig zijn om de lening terug te betalen binnen de vastgestelde periode. Het is verstandig om deze berekening te maken voordat u een lening aangaat, zodat u een duidelijk beeld heeft van uw financiële verplichtingen en beter kunt plannen voor de toekomst.

Wat is het verschil tussen kapitaalaflossing en rente bij leningafbetaling?

Bij leningafbetaling is het essentieel om het onderscheid te begrijpen tussen kapitaalaflossing en rente. Kapitaalaflossing verwijst naar het terugbetalen van het oorspronkelijk geleende bedrag, oftewel het aflossen van de schuld zelf. Aan de andere kant vertegenwoordigt de rente de vergoeding die u betaalt aan de kredietverstrekker voor het gebruik van het geleende geld. Tijdens elke aflossingstermijn gaat een deel van uw betaling naar de kapitaalaflossing, waardoor uw schuld geleidelijk afneemt, terwijl een ander deel naar rente gaat als vergoeding voor het lenen van het geld. Het begrijpen van dit onderscheid is cruciaal om te weten hoe uw lening wordt afgelost en welke kosten daarmee gemoeid zijn.

Kan de aflossingsperiode van een lening worden aangepast?

Ja, de aflossingsperiode van een lening kan in sommige gevallen worden aangepast. Dit hangt echter af van de voorwaarden die zijn vastgesteld door de kredietverstrekker en kan variëren afhankelijk van het type lening en de specifieke omstandigheden. Het is raadzaam om contact op te nemen met uw kredietverstrekker om te informeren naar de mogelijkheden om de aflossingsperiode van uw lening aan te passen en om eventuele gevolgen of voorwaarden te bespreken die hieraan verbonden zijn. Het is belangrijk om transparantie en duidelijkheid te hebben over eventuele wijzigingen in de aflossingsperiode om ervoor te zorgen dat uw financiële planning nauwkeurig blijft en dat u in staat bent om uw lening op een verantwoorde manier terug te betalen.

Wat gebeurt er als ik een termijn van mijn lening niet op tijd betaal?

Wanneer u een termijn van uw lening niet op tijd betaalt, kunnen er verschillende gevolgen optreden. Allereerst kan de kredietverstrekker u mogelijk een boete opleggen voor de te late betaling, wat extra kosten met zich meebrengt. Daarnaast kan het missen van een termijn invloed hebben op uw kredietscore, waardoor het moeilijker kan worden om in de toekomst leningen af te sluiten. Het is daarom belangrijk om tijdig contact op te nemen met uw kredietverstrekker als u problemen ondervindt bij het betalen van een termijn, zodat er mogelijkheden kunnen worden besproken om verdere financiële problemen te voorkomen.

Zijn er kosten verbonden aan vervroegde aflossing van een lening?

Ja, er kunnen kosten verbonden zijn aan vervroegde aflossing van een lening. Kredietverstrekkers kunnen een vergoeding in rekening brengen voor het vroegtijdig terugbetalen van een lening, ook wel bekend als een boete voor vervroegde aflossing. Deze kosten worden vaak berekend als een percentage van het openstaande bedrag of als een vast bedrag en dienen als compensatie voor de rente-inkomsten die de kredietverstrekker misloopt door de lening voortijdig af te lossen. Het is belangrijk om de voorwaarden van uw leningsovereenkomst te controleren om te begrijpen welke kosten er verbonden zijn aan vervroegde aflossing en hoe deze uw financiële planning kunnen beïnvloeden.

Hoe beïnvloedt de rentevoet de maandelijkse afbetalingen van een lening?

De rentevoet heeft een aanzienlijke invloed op de maandelijkse afbetalingen van een lening. Een hogere rentevoet zal resulteren in hogere maandelijkse aflossingen, aangezien het bedrag dat u aan rente betaalt toeneemt. Dit betekent dat u meer geld zult moeten betalen over de looptijd van de lening. Aan de andere kant, bij een lagere rentevoet zullen de maandelijkse afbetalingen lager zijn, waardoor u uiteindelijk minder betaalt voor dezelfde lening. Het is daarom belangrijk om de invloed van de rentevoet op uw maandelijkse afbetalingen te begrijpen bij het berekenen van een leningaflossingsplan.

Is het mogelijk om extra betalingen te doen om de totale kosten van een lening te verlagen?

Ja, het is mogelijk om extra betalingen te doen om de totale kosten van een lening te verlagen. Door extra geld toe te wijzen aan uw leningaflossingen, kunt u de rentekosten verminderen en mogelijk de looptijd van de lening verkorten. Op die manier kunt u geld besparen op lange termijn en sneller schuldenvrij worden. Het is echter belangrijk om te controleren of er geen boetes of voorwaarden verbonden zijn aan het doen van extra betalingen bij uw specifieke leningsovereenkomst. Over het algemeen kan het regelmatig doen van extra betalingen een slimme strategie zijn om uw financiële lasten te verlichten en uw leningskosten te minimaliseren.

Wat zijn de gevolgen als ik mijn lening niet op tijd kan afbetalen?

Het niet op tijd kunnen afbetalen van uw lening kan ernstige gevolgen hebben voor uw financiële situatie. Ten eerste kunnen er extra kosten en boetes in rekening worden gebracht door de kredietverstrekker, waardoor de totale schuld verder kan toenemen. Daarnaast kan het leiden tot een negatieve invloed op uw kredietwaardigheid, wat problemen kan veroorzaken bij toekomstige leningaanvragen of andere financiële transacties. In extreme gevallen kan het zelfs leiden tot juridische stappen, zoals beslaglegging op eigendommen of gerechtelijke procedures. Het is daarom van groot belang om tijdig contact op te nemen met uw kredietverstrekker als u merkt dat u moeite heeft met het aflossen van uw lening, om samen naar mogelijke oplossingen te zoeken en verdere problemen te voorkomen.